Há um ano mediamos o risco de um imóvel …

… em Barcelos.

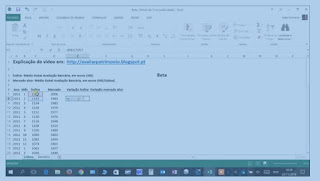

Mostrávamos, em vídeo, como poderíamos comparar o risco imobiliário de diversas cidades portuguesas através do conceito beta.

Tornamos a abordar este assunto porque no artigo anterior sugeríamos uma forma de construir uma carta de risco. Revisitando o tema, apresentamos temos uma outra hipótese!

O Beta é um termo muito utilizado na avaliação de imóveis, nomeadamente quando necessitamos de encontrar o CAPM (Capital Asset Pricing Model), a meio caminho da estimativa da wacc (Weighted Average Cost Of Capital).

Relembramos que utilizamos a wacc na construção de DCF´s (Discount Cash Flow).

O Beta serve essencialmente para medir o risco não diversificável, também chamado de risco sistemático ou de mercado. No fundo, é componente do risco total de um ativo que não podemos eliminar através de diversificação – ou seja, pela diversificação da nossa carteira de ativos – e que se deve à existência de fatores comuns de variação do preço dos diferentes ativos.

O objetivo do artigo de hoje, e também do vídeo apresentado, é, de uma maneira muito simples, estimar através do beta o risco do mercado imobiliário da habitação de algumas cidades do território português.

Esta técnica poderá, eventualmente, permitir estabelecer uma “carta de risco” para todo o território nacional.

O primeiro passo para a estimativa é encontrar o índice de mercado habitacional global que servirá como referência. Por exemplo, se para o mercado acionista podemos utilizar o índice PSI-20, para o mercado habitacional podemos utilizar o valor avaliação bancária, habitação, publicado mensalmente pelo Instituto Nacional de Estatística.

Por outro lado, na mesma publicação, temos o valor da avaliação bancária de habitação para as diversas cidades do país.

O caminho para a estimativa pode ser feito de duas formas. Uma delas, através dos conceitos de estatísticos de covariância (do mercado em relação à cidade que estamos a estudar, e da variância do mercado). A outra, através de regressão linear simples.

No exemplo que mostramos no vídeo, encontramos um beta para a cidade de Lisboa de 0,20 e um beta para a cidade de Barcelos de 0,93. Já para a cidade de Loures o beta seria de 1,153.

O que traduzem estes números?

Que deveremos exigir uma remuneração menor para investimentos em Lisboa, em contraponto com as outras cidades mencionadas:

Em que:

Rf – taxa de retorno de investimento sem risco.

β – medida de risco sistemático

(Rm – Rf) – prémio de risco de mercado

Por esta via, o valor da wacc em Lisboa será menor que o valor da wacc em Loures. Como consequência, os nossos DCF (Discount Cash Flow) obterão um valor superior para os imóveis de Lisboa, em oposição com o valor encontrado para as outras cidades.

Sem comentários: